湖南长沙宝泉钱币金价今天什么价格?今日黄金价格查询(2025年7月28日)

黄金价格长期来看依旧属于抗通胀资产,但短期内受到美元汇率和全球市场规避风险情绪的较大影响,可能出现下跌或震荡调整。现在来深入认识黄金价格行情。

宝泉钱币投资有限公司在2009年成立,工艺和材质上都有其独特之处。公司铸造工艺精良,币面文字清晰,图案美观,反映了当时铸币工艺的高超水平。其总部设在北京市顺义区,是一家涵盖贵金属设计、研发、生产、仓储、物流、销售的现代化综合企业。

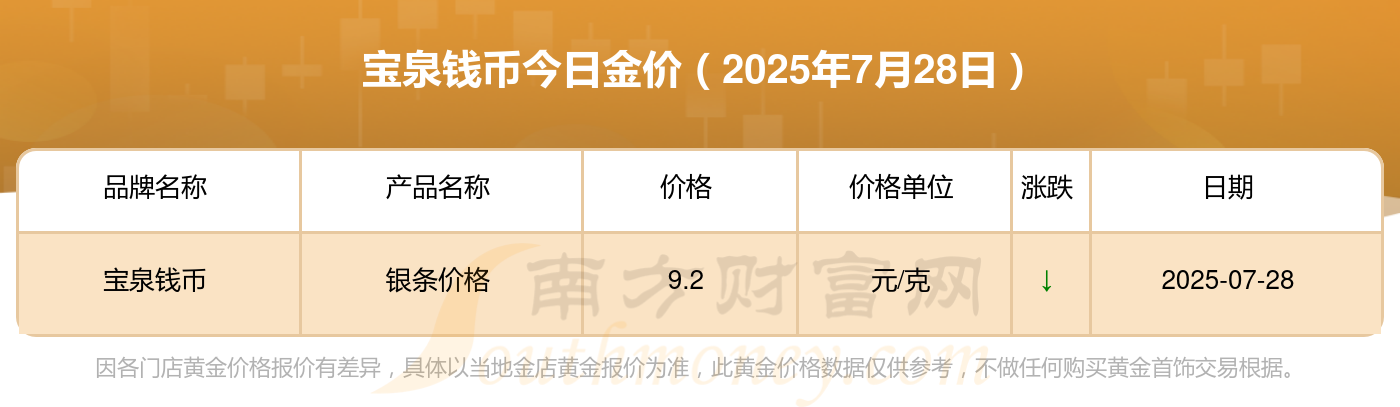

2025年7月28日宝泉钱币金条多少钱1克现在湖南长沙宝泉钱币黄金价格查询

湖南长沙宝泉钱币黄金每克的价值具体是多少?

黄金价格989.0元/克,铂金价格368.0元/克,基础金价769.4元/克,零售价785.4元/克,回收价766.4元/克,黄金价格998.0元/克,铂金价格576.0元/克,饰品金价(内地)998.0元/克,黄金饰品(香港)37270.0,铂金价格(香港)16530.0,金条价格(香港)33640.0。

这些知识你了解吗?

若要进行黄金投资,黄金ETF和实物黄金哪个更有潜力?

黄金ETF和实物黄金各有其特点和优势,哪个更好取决于投资者的具体需求和目标。以下是对两者的详细比较:

(1)、交易成本

实物黄金:需要承担多重费用,包括加工费、回购折价和鉴定费等。例如,银行金条每克可能加收10~30元的加工费,回购时银行回收价通常比当日金价低2%~5%,非银行渠道出售还需支付约千分之一的鉴定费。

黄金ETF:交易成本相对较低,仅需支付约15%~5%的年管理费,交易佣金也较低,通常与股票的交易佣金相当,在万分之几的水平。

(2)、适用人群与场景

实物黄金:更适合有收藏需求、高净值或担忧极端金融风险的长期持有者;也适合用于家族传承或作为极端规避风险资产。

黄金ETF:更适合普通投资者,尤其是新手;也适合希望灵活配置资产、分散风险或实现短期交易的投资者。

(3)、流动性

实物黄金:流动性相对较差,变现需通过专业渠道,且检测流程可能长达1~3天,大额交易更难快速成交。

黄金ETF:流动性较好,支持证券账户内T+0交易,资金即时可用,卖出后当日可再投资。

(4)、投资门槛

实物黄金:投资门槛较高,银行金条最低10克起(约数万元),首饰金单件价格通常超过万元。

黄金ETF:投资门槛较低,场内ETF最低10元起,场的外100元起,部分产品如支付宝黄金积存金甚至1元起投。

(5)、保管与安全

实物黄金:面临物理风险,如家庭保管需购置保险箱,存在被盗可能;若选择金店托管,则存在金店跑路风险。

黄金ETF:由基金公司托管于银行保险库,个人无需承担保管风险。

(6)、收益与风险

实物黄金:是“零生息资产”,收益仅依赖价差;但抗通胀能力强,极端环境下可脱离金融系统流通;部分限量版金币兼具升值潜力。

黄金ETF:可通过质押、利用金价短期波动做波段等方式增强收益;但本质是跟踪误差较小的金融衍生品,长期收益可能略低于实物黄金;需关注基金折溢价风险。

综上所述,黄金ETF和实物黄金各有千秋。若追求便捷、低成本和流动性,黄金ETF是更好的选择;若为资产保全或对冲系统性风险,实物黄金的实物属性不可替代。在实际操作中,投资者可以根据自身情况和市场环境灵活配置两者,以实现资产的最优配置。

美元和黄金的走势呈现何种关联?

黄金和美元走势常常呈相反方向。作为以美元计价的商品,美元走强会让黄金价格承压下跌,因为这使得黄金购买成本增加,需求降低;而美元走弱时,黄金价格倾向于上涨。

美元疲弱时期:当美元走弱时,黄金价格可能上涨,因为黄金对其他货币持有者来说变得便宜,需求增加。

美元强势时期:如果美国经济表现强劲,美元升值,黄金可能会面临价格下跌压力。

美元与黄金存在着什么样的关系?

黄金价格与美元汇率之间通常呈反向关系,这一关联由多重经济因素驱动,并在全球市场中产生显著影响。

美元走强时,黄金价格往往承压。由于黄金以美元计价,美元升值会提高非美元持有者的购买成本,抑制需求。同时,美元作为全球储备货币,其强势会吸引资金流向美元资产,降低黄金的吸引力。例如,2024至2025年美联储加息周期中,美元指数攀升,黄金价格一度回调。

美元走弱时,黄金价格通常上涨。美元走弱会降低其他货币持有者的黄金购买成本,刺激需求。此外,弱势美元往往伴随美国经济不确定性增加,投资者为规避风险会增持黄金,推动其价格上涨。例如,2025年美联储降息预期升温后,美元指数回落,黄金价格迅速突破每盎司3300美元高位。

特殊情境下,两者可能同向波动。例如,全球性危机(如2008年危机)中,美元和黄金因需求同步上涨;或地缘冲突加剧时,投资者同时追捧美元和黄金。

这种关系对全球市场影响深远:美元汇率变动直接影响黄金进出口成本,改变国际贸易形势;投资者会根据美元强弱调整资产配置,影响金融市场稳定性;宏观经济(如美联储货币)通过美元传导至黄金市场,形成复杂的联动效应。

以上黄金价格相关数据由南方财富网整理提供,仅供参考。

今日广东各金店黄金价格1克的价格是多少钱 广东各金店黄金价格今天价格表 2025年7月28日

南方财富网 2025-07-28 20:46:53

2025年7月28日青岛金象珠宝现在黄金价格每克多少

南方财富网 2025-07-28 20:46:02

宁夏银川菜百黄金价格今天多少钱1克? 宁夏银川菜百黄金价格一览表 2025年7月28日

南方财富网 2025-07-28 20:45:15

今日广东各金店黄金价格1克的价格是多少钱 广东各金店黄金价格今天价格表 2025年7月28日

南方财富网 2025-07-28 20:46:53

2025年7月28日青岛金象珠宝现在黄金价格每克多少

南方财富网 2025-07-28 20:46:02

宁夏银川菜百黄金价格今天多少钱1克? 宁夏银川菜百黄金价格一览表 2025年7月28日

南方财富网 2025-07-28 20:45:15