厦门2025年8月2日汽油/柴油价格查询-厦门,今日油价(多少钱一升)

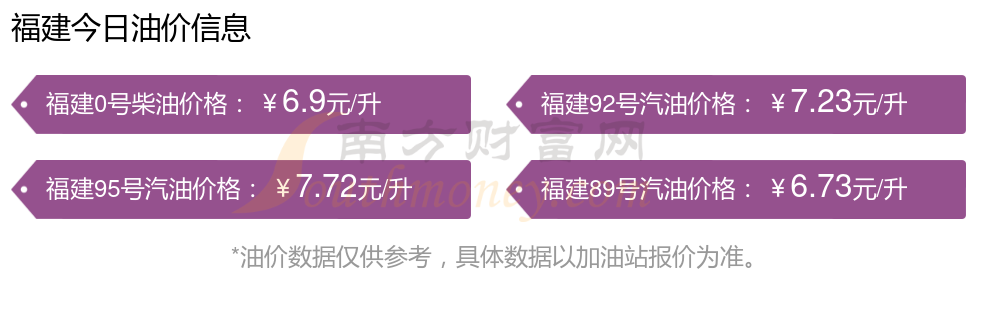

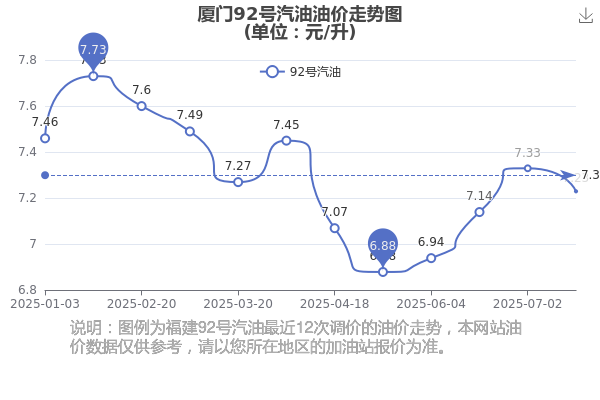

油价调整最新消息:8月2日厦门汽油、柴油每升价格详情为:92号汽油为7.23元,下调了0.1元;95号汽油为7.72元,下调了0.11元;89号汽油为6.73元,下调了0.09元;0号柴油为6.9元,下调了0.11元,本次油价调整时间为7月16日。厦门下一轮油价调整时间8月12日24时,距离现在还有10.08天。

厦门2025年最新油价调整走势图

延伸知识:

如何理解国内油价与黄金价格的关系及影响?

油价与金价的关系是金融市场介绍中的经典议题,二者虽分属大宗商品,但价格波动常呈现显著相关性。这种关系可从经济基本面、货币方案、市场情绪四大维度展开,其互动逻辑既包含直接传导,也涉及复杂反馈机制。

直接关联:

通胀预期与需求的“双纽带”

通胀预期的“共生效应”

油价上涨推高通胀:石油是工业“血液”,其价格变动直接影响运输、化工、农业等产业链成本,进而传导至整体物价水平。当油价因需求增长或供应中断(如地缘冲突)大幅上涨时,市场会预期通胀上升,而黄金作为传统抗通胀资产,需求随之增加,价格联动上涨。

案例:2025年上半年,全球经济复苏预期增强,油价受需求拉动上涨,同时黄金价格因通胀预期升温突破3500美元/盎司,二者同步攀升。

间接驱动:

四大变量如何影响两者关系

通胀预期:黄金的“锚”与油价的“推手”

油价上涨:石油是工业“血液”,其价格上升会直接推高生产成本(如运输、化工),传导至消费端引发通胀。此时,黄金作为“无息抗通胀资产”需求增加,价格随之上扬。

数据支撑:1970-1980年石油危机期间,油价涨幅超1000%,同期黄金价格从35美元/盎司飙升至850美元/盎司。

:风险事件的“放大器”

案例:2022年俄乌冲突爆发后,油价一度突破130美元/桶,黄金价格同步突破2000美元/盎司。

美元信用危机:石油以美元计价,地缘冲突可能削弱美元地位(如去美元化趋势)。

趋势:2025年全球央行加速抛售美元储备、增持黄金,黄金ETF净流入量创2022年以来新高。

货币方案:流动性与利率的“指挥棒”

宽松方案:央行降息或量化宽松释放流动性,降低持有黄金的机会成本(黄金无息),同时可能引发通胀预期,推动金价上涨。若宽松方案刺激经济复苏,油价亦可能因需求回升而上涨。

案例:2020年美联储无限量QE后,黄金价格年内涨幅超25%,油价在需求复苏预期下逐步反弹。

紧缩方案:加息或缩表提高持有黄金的成本,抑制金价;同时,紧缩方案可能抑制经济活动,导致油价下跌。但若紧缩是为了应对高通胀(如“滞胀”环境)。

市场情绪:资金流向的“风向标”

表现:2025年5月后,随着美股反弹,黄金价格高位震荡,显示投资者风险偏好回升。

数据:2025年4月,美国关税方案不确定性推高黄金ETF流入量,全球黄金ETF净流入13吨。

货币方案:

利率与流动性的“指挥棒”

宽松货币方案下的“双涨”逻辑

低利率环境:央行降息或量化宽松降低持有黄金的机会成本(黄金无息),同时可能引发通胀预期,推动金价上涨。若宽松方案刺激经济复苏,油价亦可能因需求回升而上涨。

案例:2025年市场预期美联储降息50个基点,黄金价格受支撑,同时油价因经济预期改善而反弹。

流动性溢出:宽松方案释放的流动性可能同时涌入大宗商品市场(包括石油),推高资产价格。

紧缩货币方案下的“分化”可能

加息抑制需求:央行加息提高借贷成本,抑制工业活动和石油需求,油价可能下跌;同时,实际利率上升增加持有黄金的成本,金价承压。

典型场景:

资金流向的“风向标”

风险偏好上升时的“跷跷板效应”

资金从黄金流向石油:当市场对经济前景乐观时,投资者可能抛售黄金,转而买入石油相关资产(如股票、期货),导致金价下跌、油价上涨。

案例:2025年5月后,随着美股反弹,黄金价格高位震荡,显示投资者风险偏好回升。

数据支撑:2025年4月,美国关税方案不确定性推高黄金ETF流入量,全球黄金ETF净流入13吨,创2022年8月以来新高;同期油价因供应担忧上涨。

传导路径:

石油供应中断的“双重冲击”

直接传导:中东、俄罗斯等石油主产区的地缘冲突(如战争、制裁)可能导致供应中断,油价飙升。

美元信用危机的“替代效应”

石油与美元的绑定:石油以美元计价,冲突可能削弱美元地位(如美国制裁引发去美元化)。

黄金的“去美元化”属性:全球央行加速抛售美元储备、增持黄金,2025年全球央行黄金储备显示,90%以上央行计划未来12个月继续增持黄金,进一步推高金价。

经济基本面:

通胀与增长的双轮驱动

通胀预期的“共生效应”

油价上涨推高通胀:石油是工业“血液”,其价格变动直接影响运输、化工、农业等产业链成本,进而传导至消费品价格。数据显示,油价每上涨10%,全球通胀率可能上升2-5个百分点。

黄金的抗通胀属性:当通胀预期升温时,投资者为保值会增持黄金(黄金与实际利率呈负相关)。例如,2025年上半年,全球通胀率因油价反弹而攀升,黄金价格同步上涨27%,创新高。

反馈循环:若油价持续上涨引发“工资-物价螺旋”,央行可能被迫加息抑制通胀,但紧缩方案可能冲击经济,形成“油价涨→通胀升→黄金涨→经济承压→黄金再涨”的循环。

经济增长的“需求侧联动”

经济扩张期:全球经济增长带动工业需求(如制造业、交通运输),石油消费增加推高油价;同时,经济过热可能引发通胀,黄金需求上升。此时油价与金价常呈正相关。

投资启示:

动态配置资产:

经济扩张期:增配石油股票/期货,适度持有黄金对冲通胀。

关注关键指标:

通胀预期(如美国10年期盈亏平衡通胀率)、美元指数、实际利率(TIPS收益率)。

警惕短期背离:

油价与金价的短期分化可能预示市场情绪或方案转向。例如,若油价持续上涨但金价滞涨,可能反映市场对通胀预期的修正或风险偏好回升。

以上数据仅供参考,请以您所在地区的加油站实际售价为准。南方财富网发布此信息的目的在于传播更多信息,对使用该油价信息所导致的结果概不承担责任。

2025年河西区油价调整窗口时间表(8月2日)

南方财富网 2025-08-02 12:30:40

国内油价92号95号汽油(今天8月2日)(附油价查询入口)

南方财富网 2025-08-02 12:30:34

2025年河西区油价调整窗口时间表(8月2日)

南方财富网 2025-08-02 12:30:40

国内油价92号95号汽油(今天8月2日)(附油价查询入口)

南方财富网 2025-08-02 12:30:34

尚酷 2014款 1.4TSI 竞驰版每公里多少钱(8月2日)100公里多少钱?

南方财富网 2025-08-02 12:23:09

8月12日24时下一次油价调整日历表,江西鹰潭油价调整最新消息2025时间表

南方财富网 2025-08-02 12:22:34

今日油价92号95号汽油-8月2日汽油价格95号查询

南方财富网 2025-08-02 12:22:12

尚酷 2014款 1.4TSI 竞驰版每公里多少钱(8月2日)100公里多少钱?

南方财富网 2025-08-02 12:23:09

8月12日24时下一次油价调整日历表,江西鹰潭油价调整最新消息2025时间表

南方财富网 2025-08-02 12:22:34

今日油价92号95号汽油-8月2日汽油价格95号查询

南方财富网 2025-08-02 12:22:12

【四川绵阳平武县今日油价】8月2日四川绵阳平武县汽油价格查询

南方财富网 2025-08-02 12:21:57

全顺 2017款 2.0T柴油多功能商用车短轴低顶国V100公里油耗多少钱(8月2日)

南方财富网 2025-08-02 12:21:26

最新92号汽油价格柴油价格-8月2日今日油价查询

南方财富网 2025-08-02 12:19:17

【四川绵阳平武县今日油价】8月2日四川绵阳平武县汽油价格查询

南方财富网 2025-08-02 12:21:57

全顺 2017款 2.0T柴油多功能商用车短轴低顶国V100公里油耗多少钱(8月2日)

南方财富网 2025-08-02 12:21:26

最新92号汽油价格柴油价格-8月2日今日油价查询

南方财富网 2025-08-02 12:19:17